Cobertura de precios para el café, utilizando el mercado de futuros

DOI:

https://doi.org/10.29312/remexca.v13i6.3313Palabras clave:

cobertura, mercado de futuros, riesgo, utilidad, volatilidadResumen

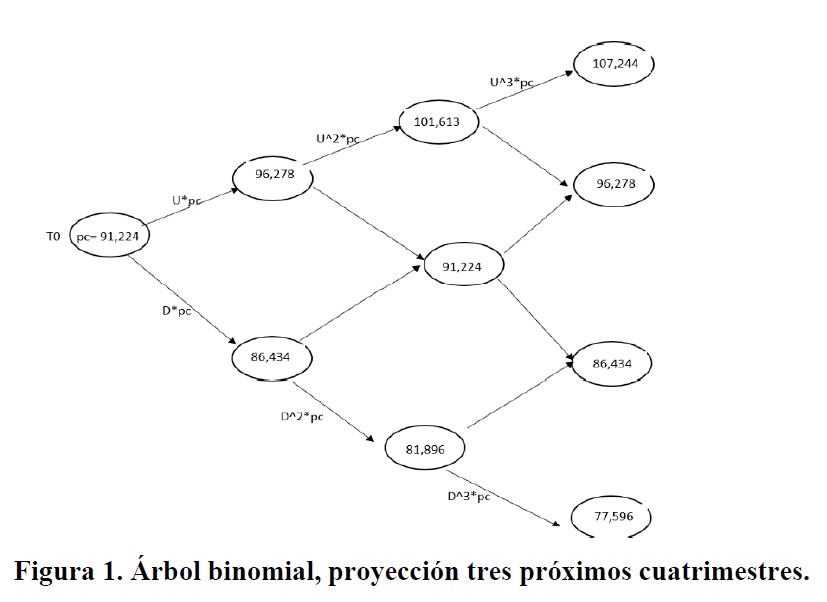

El presente trabajo terminado en enero de 2021 determinó un modelo de cobertura de precios en los mercados de futuros de café. Siguiendo el método analítico, primeramente, se observó y analizo el comportamiento de los precios históricos comprendidos de enero de 2015 a diciembre de 2020 en el mercado spot y en el mercado de futuros, posteriormente utilizando la desviación estándar de los datos históricos, se calculó la volatilidad que hay en el mercado de futuros y el impacto de este en el precio final que reciben los productores por su cosecha al finalizar cada ciclo productivo. Aplicando la teoría estadística del árbol binomial se estiman los precios esperados de los siguientes tres cuatrimestres, posteriormente, se modela la función de utilidad del productor asumiéndola como la esperanza del ingreso y la varianza de este, posteriormente se halla y optimiza la función de utilidad del productor para conocer el número de contratos que garantiza la cobertura del precio de la producción. Los resultados de este trabajo sugieren que el ingreso final del productor dependerá directamente de la producción que se espera tener en cada ciclo productivo, del juego especulativo en bolsa (número de contratos) y del pronóstico del precio spot al momento de la evaluación, finalmente se concluye que los productores podrían estar motivados a la utilización de contratos de futuros como una estrategia de cobertura, ya que aunque las ganancias no sean extraordinarias, el ingreso siempre será mayor cuando se utiliza dicha cobertura.

Descargas

Citas

Black, F. and Scholes, M. 1973.The pricing of options and corporate liabilities. EE. UU. J. Pol. Econ. 3(81):637-654. DOI: https://doi.org/10.1086/260062

Cárcamo, U. C. 2008. Modelos de tiempo continuo para commodities agrícolas en Colombia. Colombia. Ad-minister. 11(1):42-63.

CEDRSSA. 2018. Centro de estudios para el desarrollo rural sustentable y la soberanía alimentaria. El café en México. obtenido de: http://www.cedrssa.gob.mx.

FIRA. 2011. Fideicomisos Instituidos en Relación con la Agricultura. Mercado de futuros y Opciones. México. FIRA Boletín. 11(1):6-7.

García, V. V. M. y Porras, A. 2009. Modelos Estocasticos para el Precio Spot y del Futuro de Commodities con alta volatilidad y reversión a la media, México. Revista de Administración, Finanzas y Economía. 2(3):1-24.

Gutiérrez, R. 2018. Predicción de las razones de cobertura cruzada optima en el mercado del petróleo mexicano. México. Revista Mexicana de Economía y Finanzas Nueva Época. REMEF. 1(13):48-67. DOI: https://doi.org/10.21919/remef.v13i1.259

Hull, J. C. 2011. Introducción a los mercados de futuros y opciones. México: Pearson educación.

Mariz, N. A. 2016. Modelización estocástica de acciones mediante arboles binomiales. España. Rev. Leopoldo Pons.

Merton, C. R. 1973.Theory of rational option pricing. EE.UU. The bell journal of economics and management science.1(4):141-183. DOI: https://doi.org/10.2307/3003143

Investing. 2020. Investing.com. https://mx.investing.com/commodities/us-coffee-c-historical-data.

Ochoa, C. M. 2009. Metodologías alternativas para la valoración de opciones americanas sobre TRM. Repositorio Institucional EAFIT.

Ramírez, F. O. 2006. Modelación de la volatilidad y pronóstico del precio del café. Colombia. Rev. Ingenierías Universidad de Medellín. 9(5):45-58.

Solares, D. O. 2011. Contrato C, principales características. Guatemala.

Working, H. X. 1953. Futures traiding and hedging. EE. UU. American economic review. 3(43):314-343. http://www.ico.org/es/new-historical-c.asp.

Descargas

Publicado

Cómo citar

Número

Sección

Licencia

Derechos de autor 2022 Revista Mexicana de Ciencias Agrícolas

Esta obra está bajo una licencia internacional Creative Commons Atribución-NoComercial 4.0.

Los autores(as) que publiquen en Revista Mexicana de Ciencias Agrícolas aceptan las siguientes condiciones:

De acuerdo con la legislación de derechos de autor, Revista Mexicana de Ciencias Agrícolas reconoce y respeta el derecho moral de los autores(as), así como la titularidad del derecho patrimonial, el cual será cedido a la revista para su difusión en acceso abierto.

Los autores(as) deben de pagar una cuota por recepción de artículos antes de pasar por dictamen editorial. En caso de que la colaboración sea aceptada, el autor debe de parar la traducción de su texto al inglés.

Todos los textos publicados por Revista Mexicana de Ciencias Agrícolas -sin excepción- se distribuyen amparados bajo la licencia Creative Commons 4.0 atribución-no comercial (CC BY-NC 4.0 internacional), que permite a terceros utilizar lo publicado siempre que mencionen la autoría del trabajo y a la primera publicación en esta revista.

Los autores/as pueden realizar otros acuerdos contractuales independientes y adicionales para la distribución no exclusiva de la versión del artículo publicado en Revista Mexicana de Ciencias Agrícolas (por ejemplo incluirlo en un repositorio institucional o darlo a conocer en otros medios en papel o electrónicos) siempre que indique clara y explícitamente que el trabajo se publicó por primera vez en Revista Mexicana de Ciencias Agrícolas.

Para todo lo anterior, los autores(as) deben remitir el formato de carta-cesión de la propiedad de los derechos de la primera publicación debidamente requisitado y firmado por los autores(as). Este formato debe ser remitido en archivo PDF al correo: revista_atm@yahoo.com.mx; revistaagricola@inifap.gob.mx.

Esta obra está bajo una licencia de Creative Commons Reconocimiento-No Comercial 4.0 Internacional.